本指南旨在探讨环境、社会和治理方面(ESG)在整个并购生命周期的作用。从近期业务经验的角度出发,就如何将ESG纳入并购过程、如何识别和量化ESG价值和影响潜力以及如何通过交易和持有期间创造最终价值,提供实用指导。

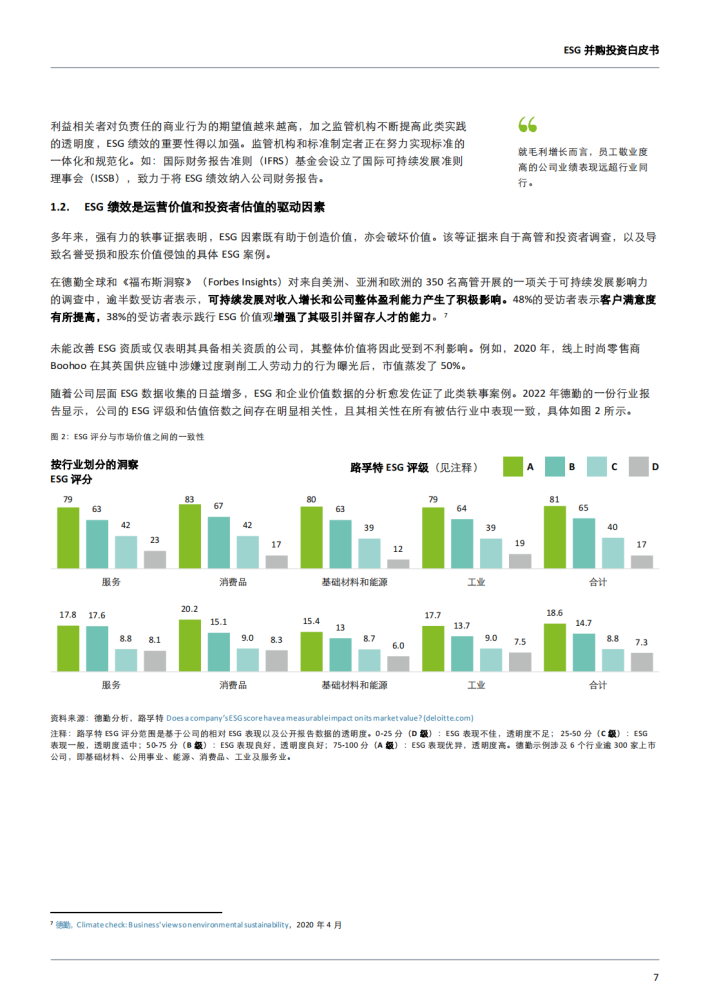

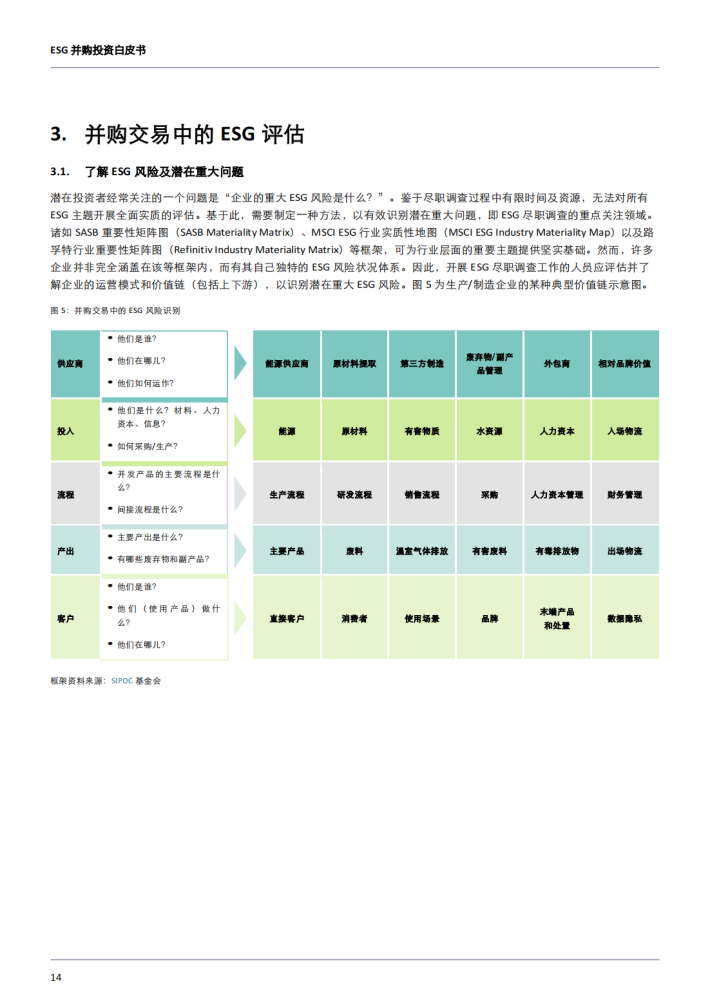

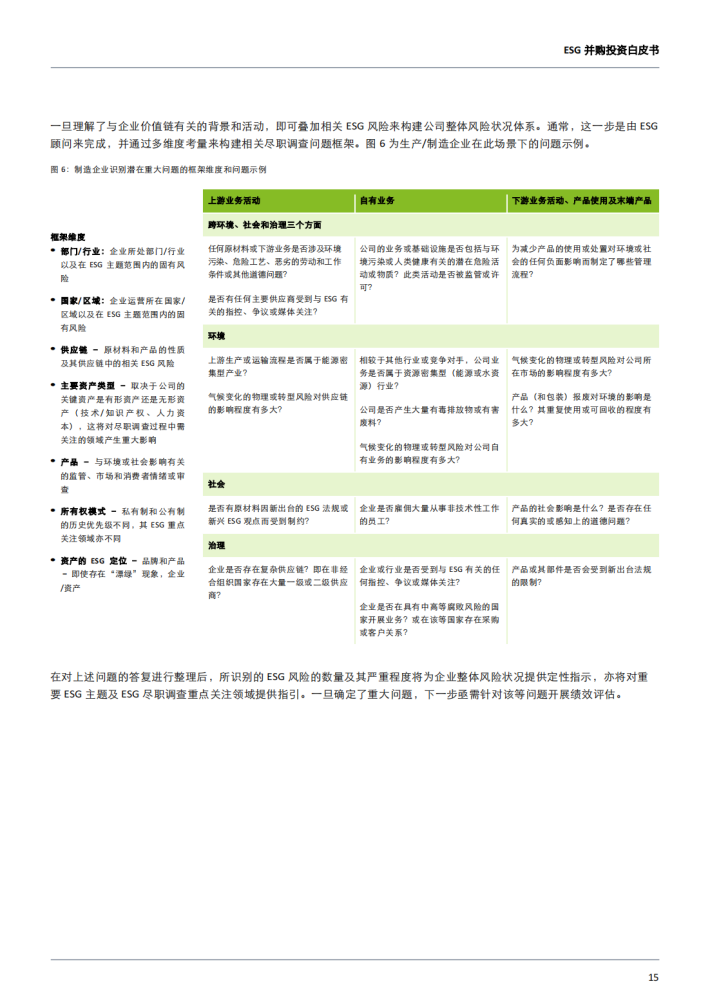

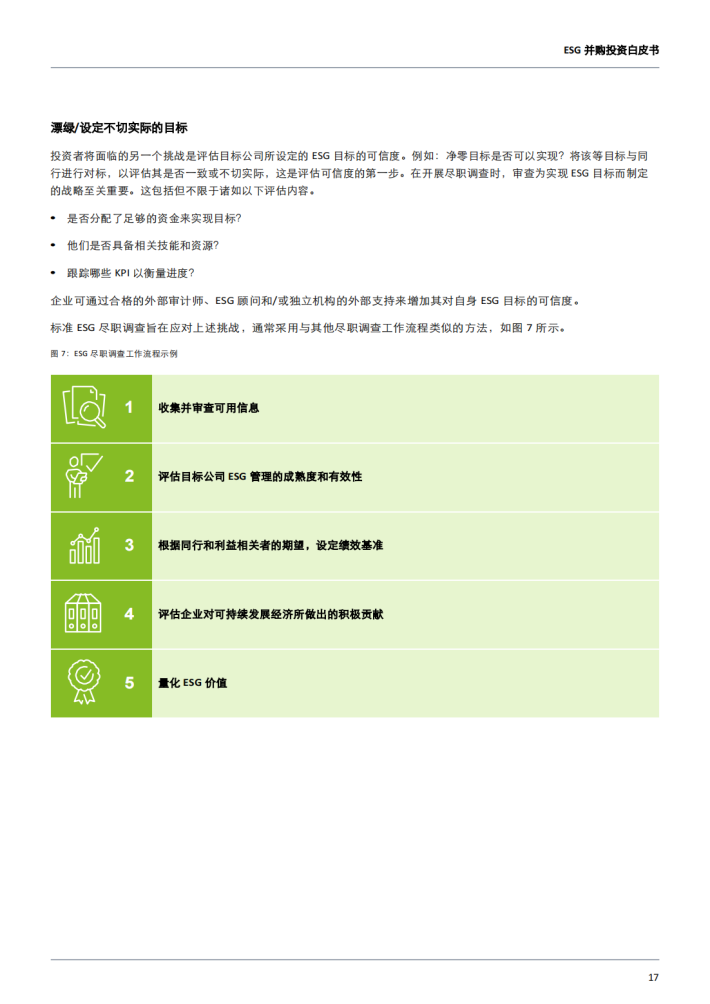

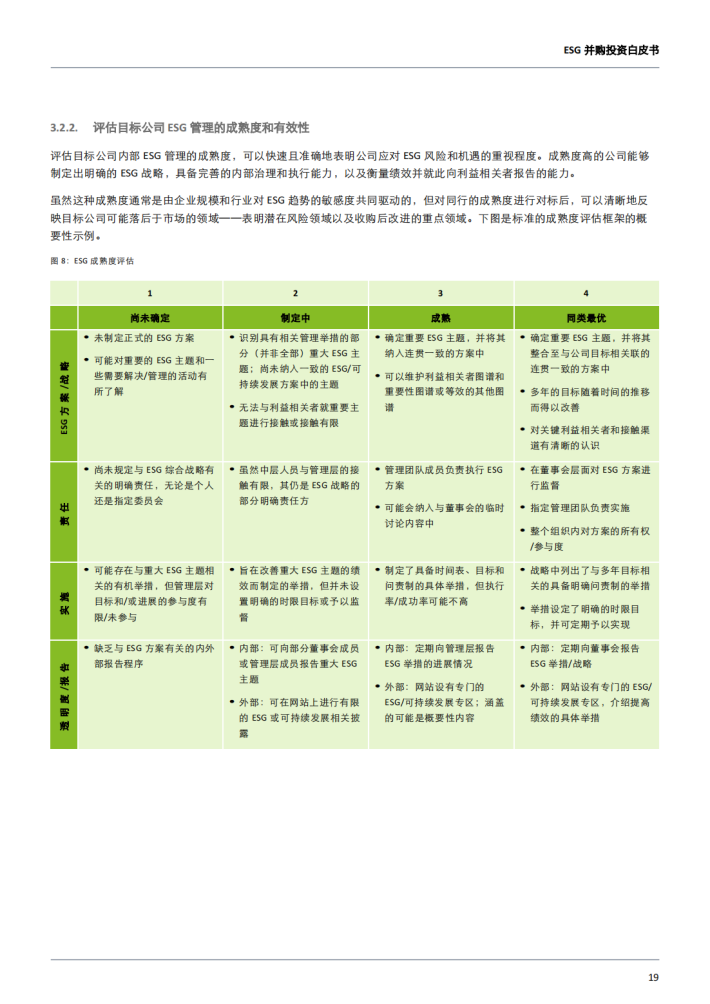

ESG与企业绩效之间存在内在联系。近期的研究突出显示了在ESG各重要因素层面表现强劲的公司的绩效表现优于市场整体水平,并可创造长期价值。当下ESG应该被视为一个重要的价值杠杆,但由于缺乏明确的可比数据,量化ESG风险和机遇以及对目标公司进行评估仍然非常复杂。

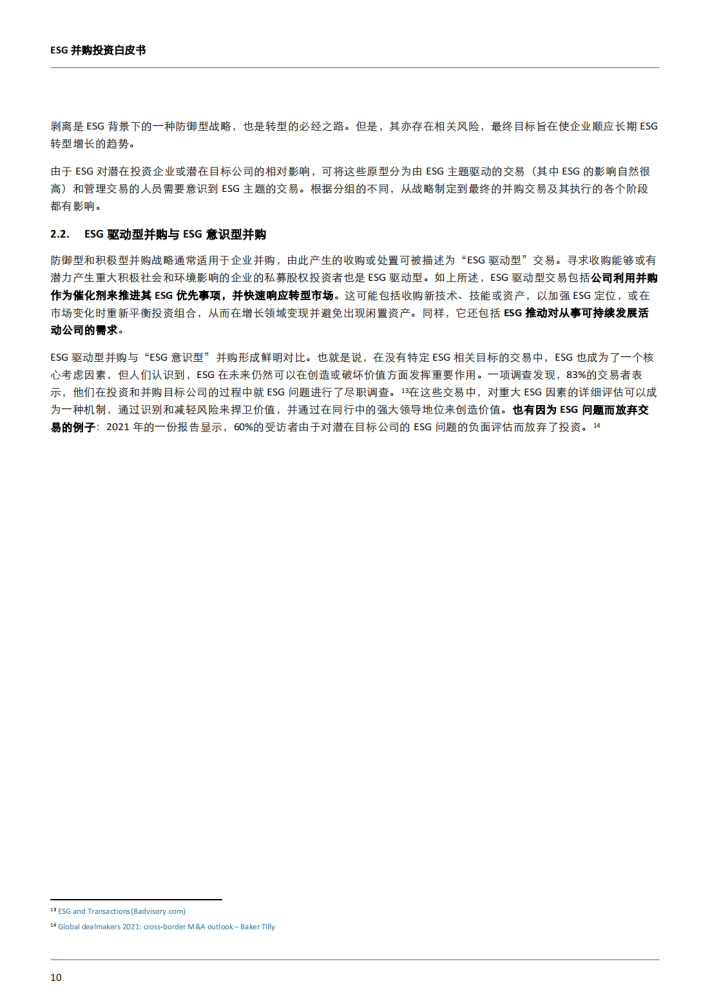

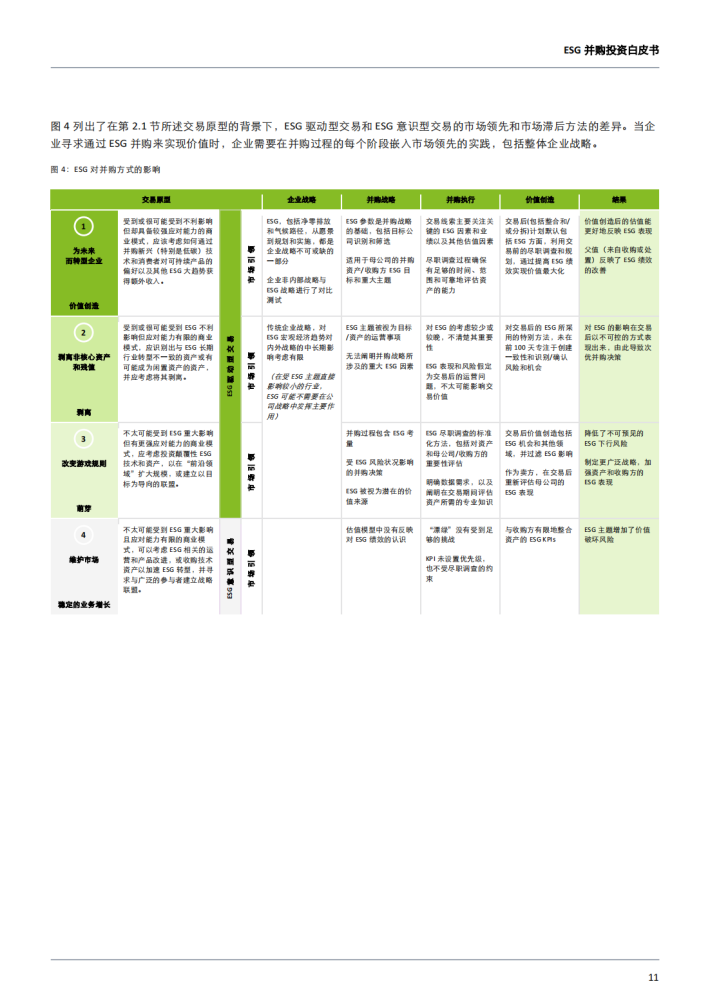

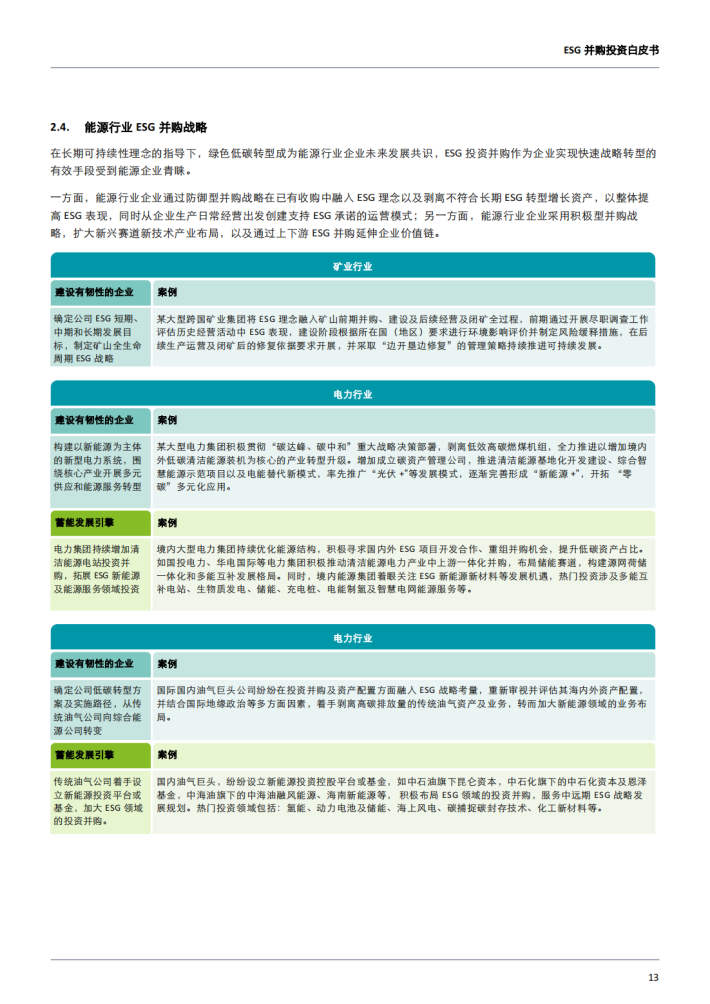

为推动以减碳为锚点的可持续经济发展,企业亟需改变现状并进行转型,而并购活动将在这一转变中发挥关键作用。积极型和防御型并购战略均需全方位地捕捉ESG风险和机遇。

因此,投资者及其融资人需在所有并购交易中考虑ESG因素以降低风险并实现可持续价值,而不仅仅是满足形式上的要求。并购活动中的ESG将是创造增长、获得竞争优势以及获得可负担资本的重要手段。同样,它也对建立与利益相关者之间的信任至关重要,此乃企业能否生存和蓬勃发展的决定性因素。

来源:德勤

关于我们

我们是一家专注于分享国内外各类行业研究报告/专题热点行业报告/白皮书/蓝皮书/年度报告等各类优质研究报告分享平台。所有报告来源于国内外数百家机构,包含传统行业、金融娱乐、互联网+、新兴行业、医疗大健康等专题研究.....目前已累积收集近80000+份行业报告,涉及众多大板块,多个细分领域。

内容涵盖但不限于(市面上有的基本都有):

1、互联网运营、新媒体、短视频、抖音快手小红书等等;

2、房地产、金融、券商、保险、私募等;

3、新技术(5G)、金融科技、区块链、人工智能类;

4、电子商务、市场营销、运营管理、麦肯锡、德勤等;

5、快消品、餐饮、教育、医疗、化妆品、旅游酒店、出行类等;

免责声明:

本平台只做内容的收集及分享,报告版权归原撰写发布机构所有,由圣香智库社群通过公开合法渠道获得,如涉及侵权,请联系我们删除;如对报告内容存疑,请与撰写、发布机构联系。